מחקר של iCapital מגלה: הוספת רכיב של השקעות אלטרנטיביות לתיק 60/40 מסורתי משפר את התשואות ומפחיתה תנודתיות, במיוחד בשווקים חלשים

תקופת "הכסף הקל" הרחק מאחורינו, וכיום כלכלות העולם מתמודדות עם אינפלציה, ריבית גבוהה, חוסר ודאות באשר לצמיחה עתידית ואי שקט גיאופוליטי. בנסיבות אלה, תיקי השקעות מסורתיים המכונים תיקי 60/40 (60% מניות ו-40% אגרות חוב), נתונים ללחץ לא מבוטל. ב-2022, תיק כזה היה מניב תשואה שלילית של 18.8%. בנוסף, נחלש והולך המתאם ההפוך ההיסטורי בין מניות לאג"ח, כאשר שניהם ירדו במקביל בשנת 2022 (מניות -21.1%, ואג"ח ב-15.7%). נכון ל-30 בספטמבר 2023, התשואה של תיק מסורתי השתפרה והוא הציג תשואה טובה יותר של 5.8%. ואולם, עוצמת הקשר בין מניות לאגרות חוב התחזק עוד יותר והגיע ל-0.86 במשך שנת 2023. במקביל, באותה תקופה, רכיב אגרות החוב בתיק 60/40 תרם 15% לתנודתיות התיק, לעומת 5% בלבד בעבר. וכיוון שמניות ואגרות חוב כבר אינן מספקות גידור יעיל זו כנגד זו, ישנו צורך גדל והולך למצוא השקעות שיכולות לעשות זאת.

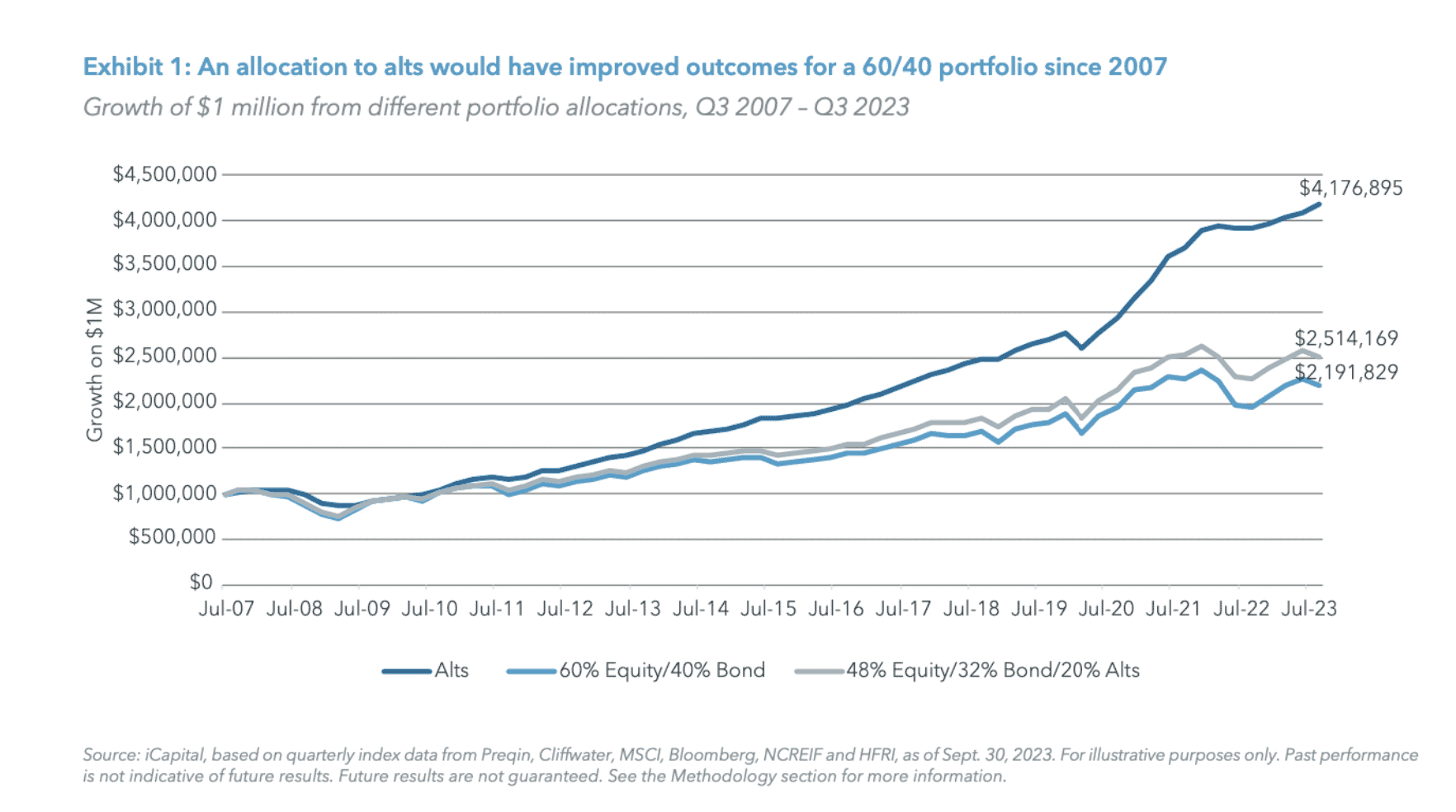

מחקר של iCapital שבחן נתונים היסטוריים מ-16 השנים האחרונות (התקופה שלגביה יש נתונים היסטוריים מלאים עבור כל ההשקעות האלטרנטיביות שנבחנו), מראה כי עוד קודם לשינוי שהתרחש לכאורה בקשר בין מניות לאגרות חוב, הייתה זו דרך טובה לשפר את התשואות ולצמצם את התנודתיות בתיקים מסורתיים. מהניתוח עולה כי תיקים שנעשתה בהם הקצאה של 20% לאפיקים אלטרנטיביים הציגו תשואות טובות יותר בתקופות של לחץ בשוק, תוך מיתון הירידות, בהשוואה לתיקי 60/40 מסורתיים. יתרה מכך, סימולציה של תוצאות מרובות מאוד, המבוססת על נתוני ביצועים היסטוריים, מראה שצמצום הסיכון ותשואות גבוהות יותר הם יתרונות מתמשכים של הוספת השקעות אלטרנטיביות לתיק.

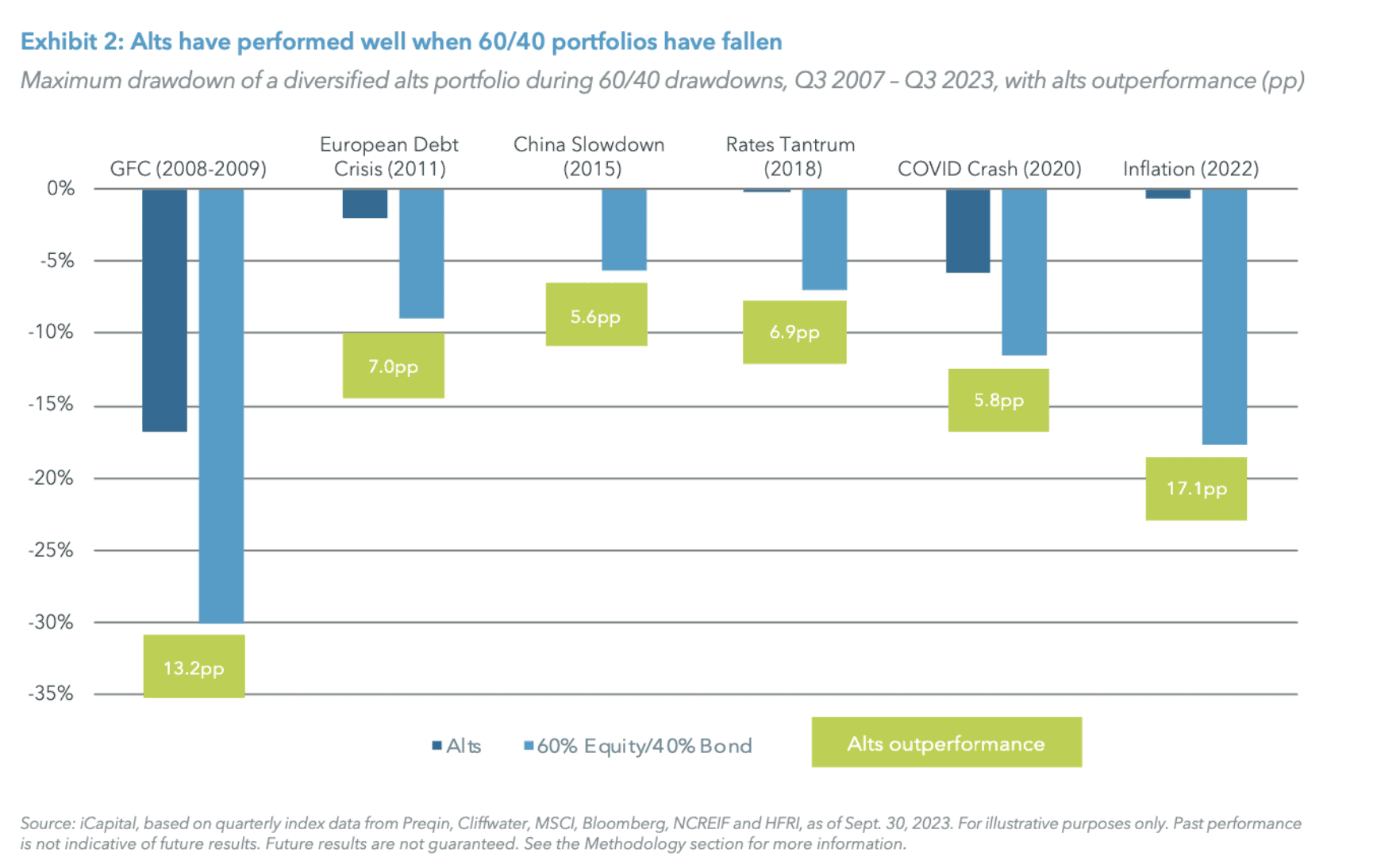

הממצאים מראים גם כי שילוב השקעות אלטרנטיביות הפחית משמעותית את התנודתיות, כפי שממחיש התרשים הבא, שמציג את הביצועים של רכיב ההשקעות האלטרנטיביות בתיק המודל, באופן מבודד ובהשוואה לתיק 60/40, בתקופות של ירידות שערים – החל במשבר הפיננסי העולמי (2008-2009) וכלה בגל האינפלציוני של 2022. בכל התקופות הללו נמצא כי הירידות ברכיבים אלה מרוסנות יחסית לאלה שנרשמו בתיק המסורתי. הנתונים מראים כי שילוב השקעות אלטרנטיביות היה מפחית את הפסדי התיק ב-17% בממוצע, במהלך תקופות של ירידות בשווקים – הפחתה של כמעט אחד לאחד עבור כל אחוז של הקצאה להשקעות אלטרנטיביות.

חלופה לטווח הארוך

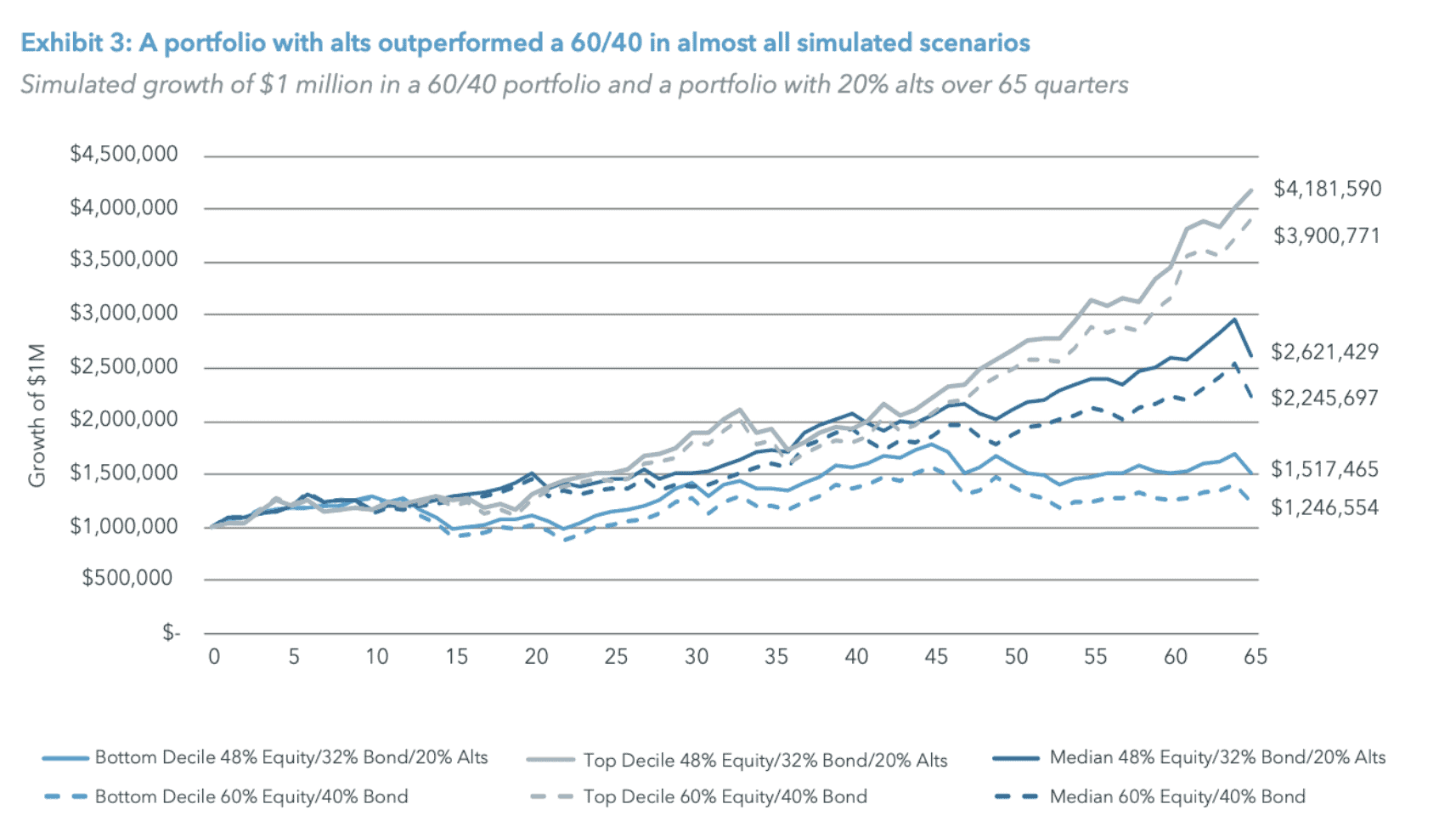

השקעות אלטרנטיביות הן תוספת חיובית לתיק השקעות, גם ללא קשר לסביבת השוק או ביצועי התיק המסורתי. כדי להראות זאת, בחנו חוקרי iCapital את ביצועיו היחסיים של תיק בעל הקצאה של 20% להשקעות אלטרנטיביות על פני אלפי נתיבי תשואה תיאורטיים, באמצעות טכניקה סטטיסטית המכונה "סימולציית מונטה קרלו". שיטה זו בוחרת באקראי תרחישים רבים ושונים מתוך הנתונים ההיסטוריים – 10,000 תרחישים, במקרה זה – ומציגה את התשואות בפועל בכל אחת מהתקופות הללו – הן עבור תיק 60/40 מסורתי, והן עבור תיק 48/32/20 הכולל רכיב של השקעות אלטרנטיביות. ובעוד התוצאות הן היפותטיות, נתוני הביצועים אינם כאלה, אלא מבוססים על תשואות היסטוריות בפועל. הממצאים הם חד משמעיים: סימולציית מונטה קרלו מצאה שתיק עם הקצאה של 20% להשקעות אלטרנטיביות השיג תשואה עודפת על פני תיק 60/40 מסורתי ב-9,864 מתוך 10,000 תרחישים, כלומר, ב-98.6% מהזמן.

אלטרנטיבה, אבל כבר לא נישה

באופן טבעי, השאלה הבאה בעקבות ניתוח זה היא כיצד לשלב השקעות אלטרנטיביות בתיק. עצם השימוש במונח "השקעות אלטרנטיביות" עלול ליצור תחושה שאלה השקעות אקזוטיות ובלתי נגישות, כאילו מדובר במוצרים פיננסיים מעורפלים ויקרים, עם מינימום השקעה גבוה ונטל ניהולי משמעותי. אלא שזה לא המצב. חדשנות במוצרים ובטכנולוגיות סייעה לפשט תהליכי השקעה שונים, ונבנו פלטפורמות המספקות מידע ומייעלות את הניהול. יתרה מזאת, חדשנות זו, במחזור חיובי עם תחרות גוברת, הובילה לכניסת מגוון רחב יותר של מנהלים איכותיים לתחום המשקיעים הפרטיים, והפעילה לחץ כלפי מטה על עמלות.

בעוד שאפשר עדיין לכנותן "אלטרנטיביות", השקעות אלה כבר לא בלעדיות או נישתיות. היקף הנכסים הפרטיים המנוהלים מוערך כיום ביותר מ-13 טריליון דולר. עם יותר משקיעים המחפשים מקורות תשואה שאינם מתואמים כדי לסייע בהפחתת סיכון בתיק 60/40 מסורתי, השקעות אלה יהפכו כנראה, בהכרח, למרכיבים נרחבים בתיק מאוזן היטב.