הכתבה מבוססת על כתבת מקור באנגלית מאתר iCapital, לקריאת הכתבה באנגלית לחצו כאן

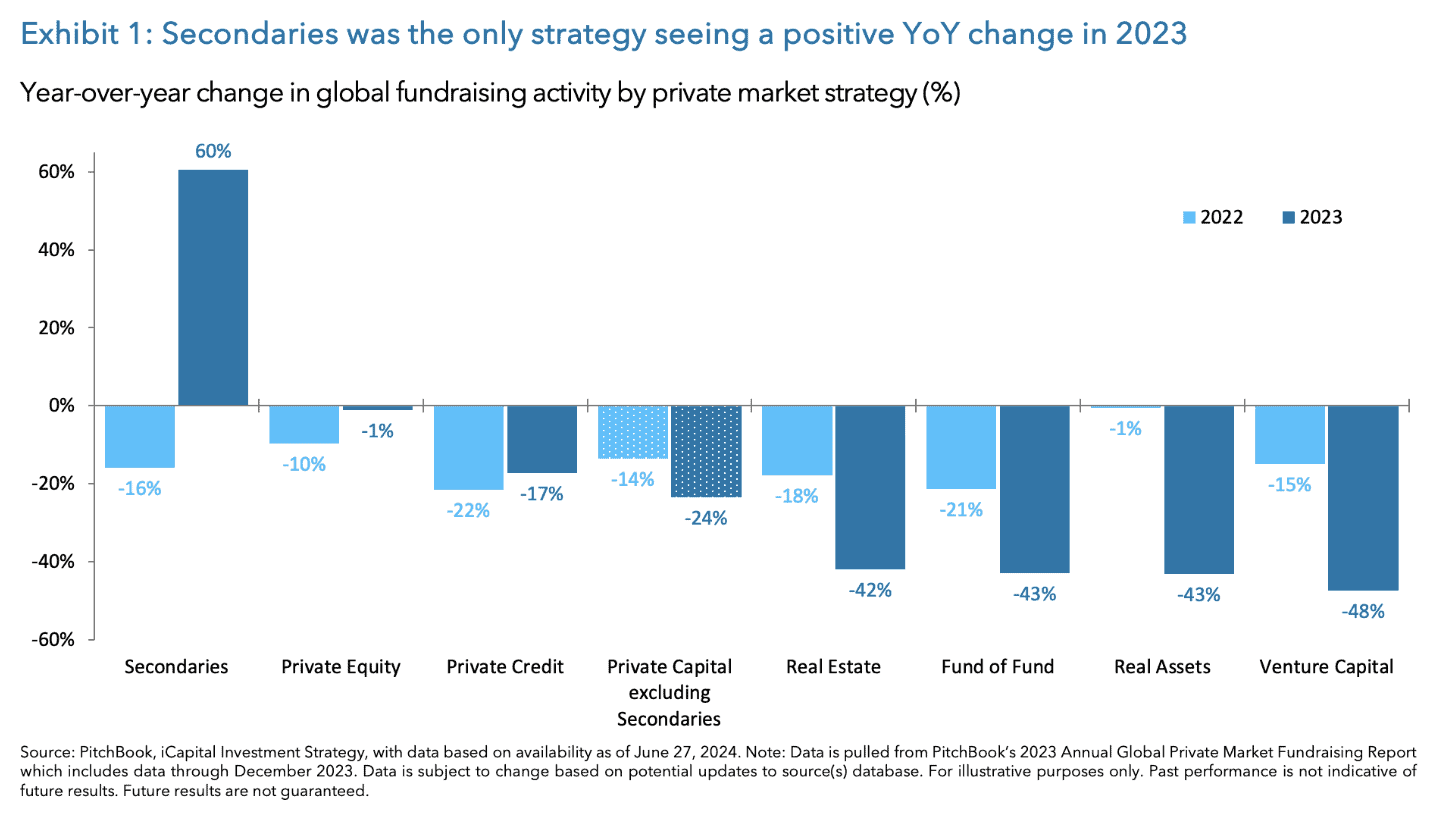

יש הרבה מה לאהוב בשוק המשני (Secondary) של ההשקעות הפרטיות. הצמיחה השופעת בשוק ההשקעות הפרטיות הראשוני, שותפים מוגבלים (LPs) המחפשים נזילות או צורך במזומנים, וההנחה שבה נסחרות השקעות הפרטיות המשניות. בסך הכל, אנו מאמינים שזה מצביע על תשתית חזקה לאסטרטגיה.

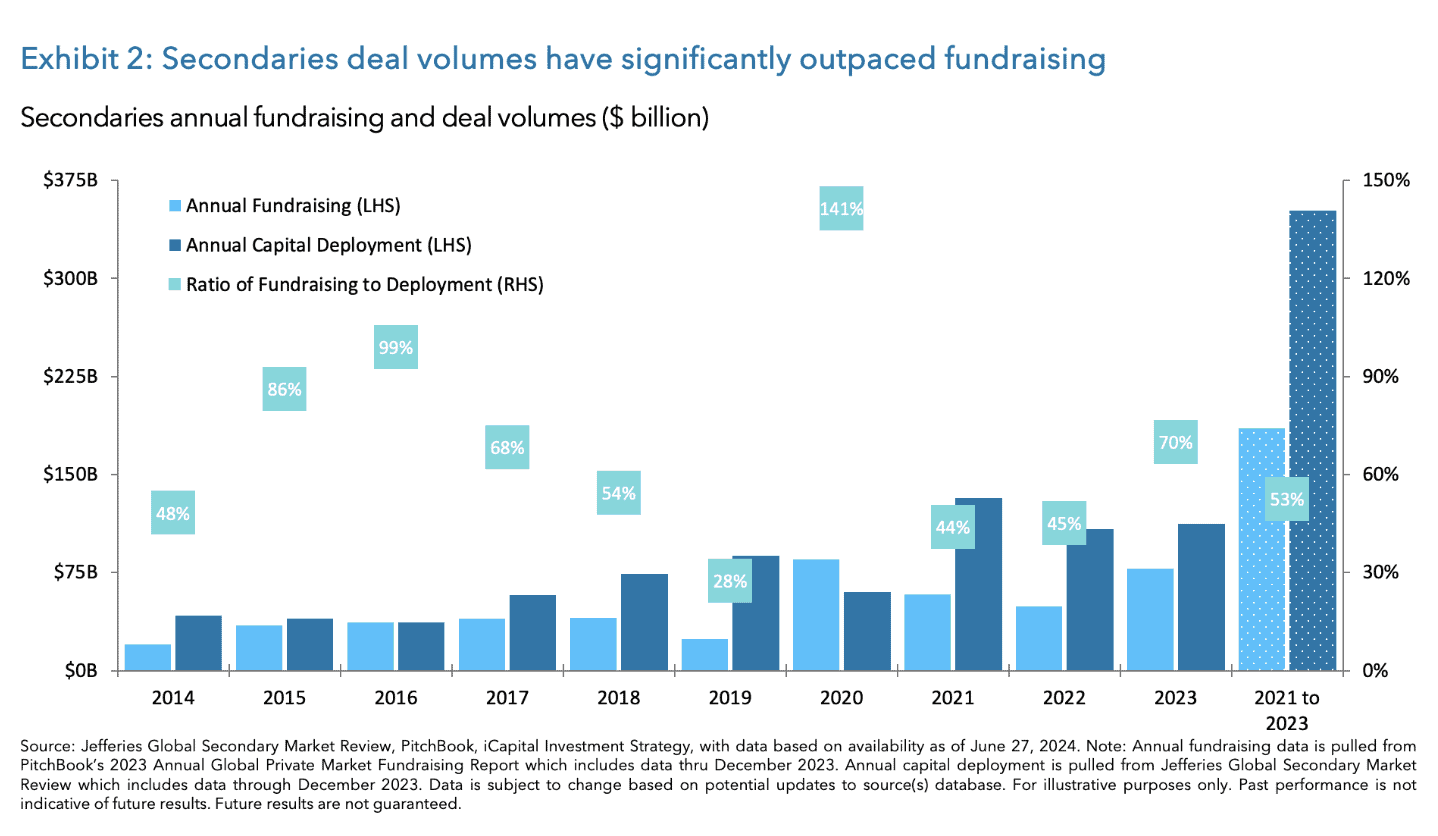

עם זאת, למרות גיוס ההון החזק הזה, שוק ההשקעות המשניות נשאר בחוסר מימון חמור, כאשר ההון מושקע בקצב מהיר יותר מהקצב שבו הוא מגויס. היקפי העסקאות השנתיים עקפו באופן עקבי את רמות גיוס ההון השנתיות בכל שנה מאז 2010, למעט 2020. בין השנים 2021 ל-2023, קרנות ה Secondary גייסו בערך 185 מיליארד דולר אך השקיעו כ-350 מיליארד דולר. משמעות הדבר היא שרק 53 סנט גויסו עבור כל דולר שהושקע (ראה תרשים 2).

אז מה המשמעות של חוסר האיזון הזה? ובכן, Dry Powder בשוק המשני, שעומד כרגע על 235 מיליארד דולר, צפוי להתכווץ בטווח הקצר עד הבינוני. בסוף 2023, מדד העודף ההוני, שהוא כמות Dry Powder מחולקת בהיקף העסקאות השנתי, מרמז שיש בערך שתי שנות הון יבש זמין למימון עסקאות בשוק המשני. וזה תואם את הציפיות הרחבות של מומחי התעשייה שמצפים שההון הזמין ינוע בין 20 ל-30 חודשים.

הביקוש לעסקאות נוספות בשוק המשני עשוי עדיין לגדול. לדוגמה, מנהלי קרנות Buy Out מחזיקים בכ-28,000 חברות שלא נמכרו בשווי של מעל 3 טריליון דולר בערך שלא מומש, והם צפויים להשתמש בשוק המשני למכור חלק מאותן פוזיציות. זה ככל הנראה יטה עוד יותר את חוסר האיזון בין היצע לביקוש ב Dry Powder של שוק ההשקעות הפרטיות המשניות בטווח הקצר עד הבינוני.

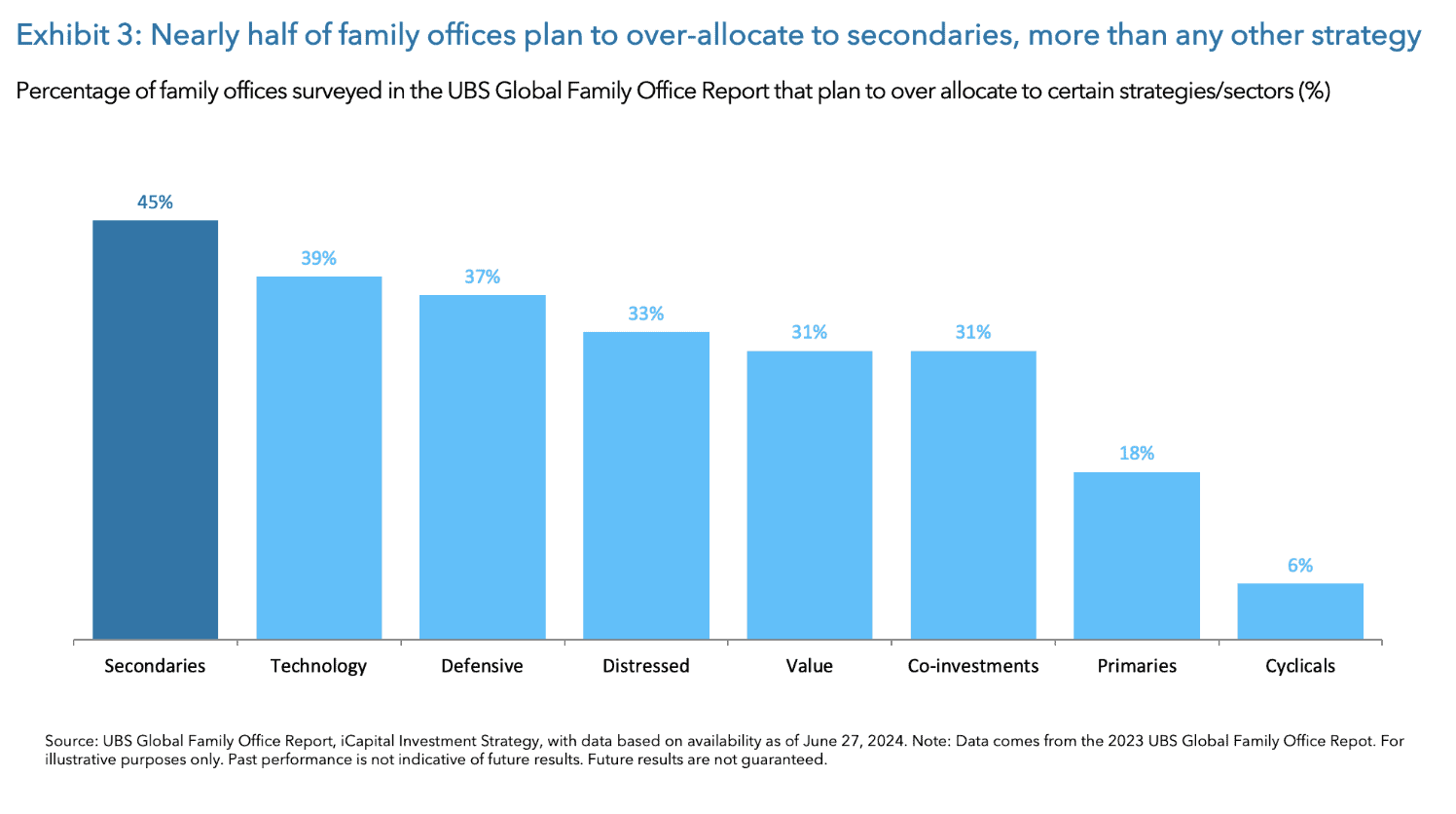

חשוב לציין, שהמחסור בהון זמין אינו נובע ממחסור בהתעניינות מצד המשקיעים. למעשה, ההקצאות של המשקיעים לשוק המשני למעשה גדלו פי שניים עד ארבעה בעשור האחרון. ולפי ראיין קוני מהמילטון ליין – שהיה אצלנו בעבר בפרק 3 של Beyond 60/40 – המשקיעים מממנים את הגידול הזה על ידי צמצום ההקצאה שלהם להון פרטי ראשוני וגם למניות ציבוריות.

באופן דומה, לפי דוח UBS Global Family Office האחרון, כמעט מחצית (45%) מהפמילי אופיס מתכננים הקצאה עודפת בתיקי ההשקעות שלהם לשוק המשני; זה יותר מכל אסטרטגיה או מגזר אחר של הון פרטי Private Equity (ראה תרשים 3).

הביצועים היו אחד הגורמים שהניעו הון חדש לאסטרטגיה זו שנמצאת בחוסר מימון. השוק המשני סיפק תשואות מצוינות עם אופק IRR על פני שלוש שנים של +20.6%, שהביס את כל האסטרטגיות האחרות, אפילו את אופק IRR על פני שלוש שנים של ההון הפרטי עם +19.0% (ראה תרשים 4). במהלך התקופה הקודמת של עשר שנים, גם השוק המשני סיפק תשואות חזקות עם IRR על פני עשר שנים של +13.4%. השוק המשני הוא גם סוג הנכסים האלטרנטיבי היחיד שבו אפילו הרבעון הנמוך ביותר של הקרנות עדיין מצליח לייצר תשואות חיוביות.

מעבר לביצועים, אנו רואים סיבות נוספות להיות חיוביים לגבי שוק המשני, כולל פריסה מהירה יותר של הון, נכסים בוגרים יותר ועקומות J קצרות יותר. למידע נוסף בנושא זה, אנא עיין ב-"איך לנווט בשוק המשני הצומח" של iCapital.

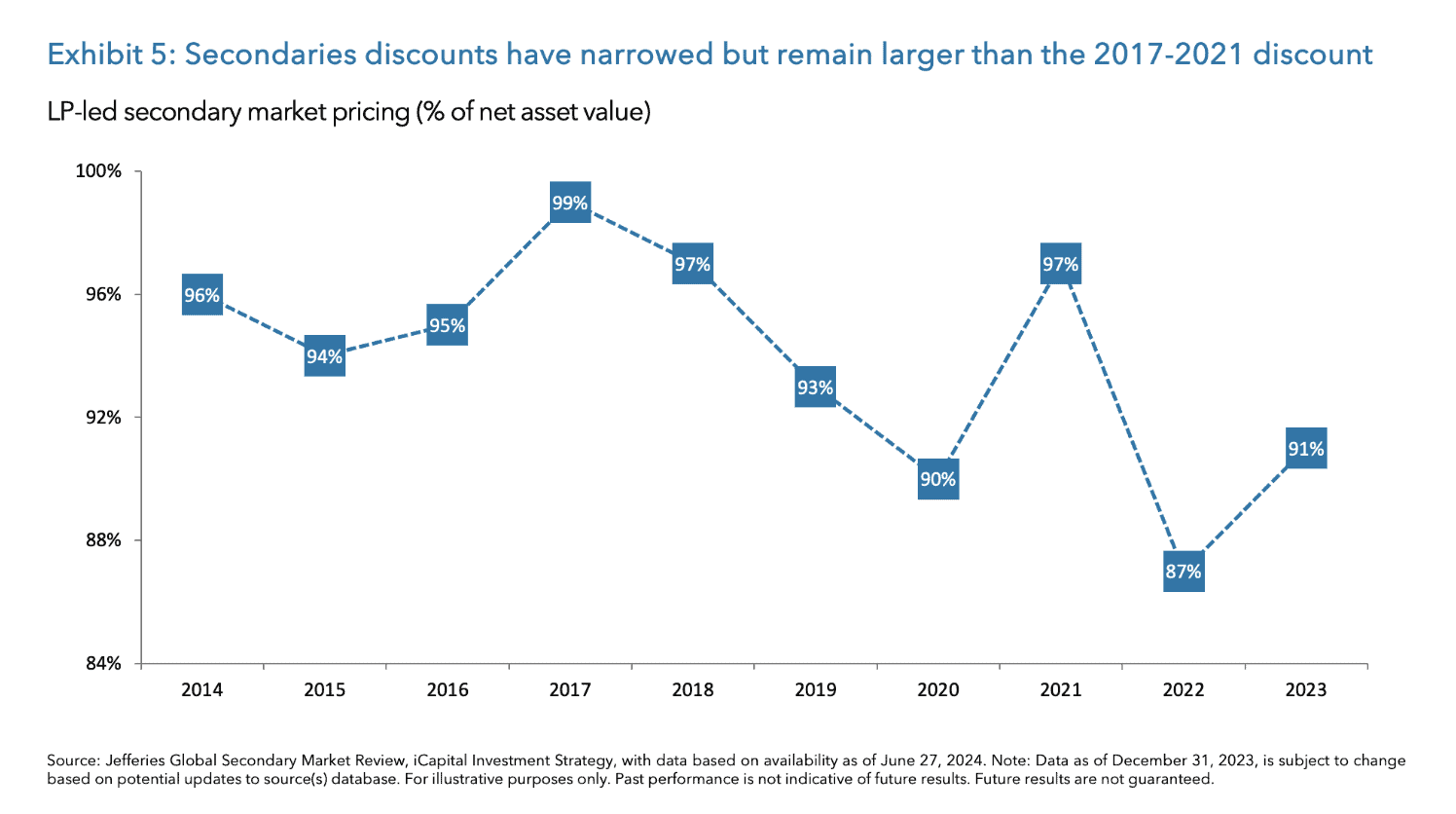

אז איפה זה משאיר אותנו? ובכן, אנו מסכימים עם רגשות המשקיעים שיש הרבה מה לאהוב בשוק המשני של ההון הפרטי. השוק המשני של קרנות Buy Out עדיין נסחר בהנחה על ערך הנכסים הנקי (NAV), לאחר שהתאושש בשנת 2022 (ראה תרשים 5). הנחה זו היא 9% נכון ל-2023 לעומת 13% ב-2022, אך זה עדיין גבוה מהממוצע של 5% הנחה שנצפה בין השנים 2017 ל-2021.

ושנית, הרקע המאקרו-כלכלי הגלובלי המשתפר עם מגמות דפלציוניות וצמיחה יציבה בתוצר המקומי הגולמי (GDP) אמור לתמוך בסביבת היציאה של ההון הפרטי, כלומר עסקאות מנוסות בתוך הוינטג'ים של השוק המשני עשויות להיות קרובות יותר למוניטיזציה ממה שהיו בעבר. זה כנראה תשתית מוצקה לאסטרטגיה הזו.