קרנות גידור יכולות למלא תפקיד חשוב בסיוע למשקיעים להשיג את היעדים הפיננסים שלהם, מתוך מתן גישה לאסטרטגיות מסחר ייחודיות ולמגוון רחב יותר של חשיפות מאשר תיקים מסורתיים שממוקדים באסטרטגיית לונג כמעט בלבד. יחד עם זאת, קיימת מורכבות רבה יותר הקשורה לקרנות גידור מבחינת מבנה הגוף המשקיע, סוג המשקיעים שיכולים לבצע השקעות, העמלות וההוצאות.

מכיוון שבשנים האחרונות יותר משקיעים מחפשים פיזור בתיקים שלהם, יש סיבה לכך שיועצים צריכים להבין טוב יותר את המאפיינים הייחודיים של קבוצת הנכסים, כמו גם את העמלות שגובים מנהלי קרנות גידור.

קרנות גידור בנויות בדרך כלל כשותפויות מוגבלות. מנהל הקרן הוא השותף הכללי (GP) והמשקיעים הם שותפים מוגבלים (LPs). ה-GP משקיע את הון הקרן ומנהל אקטיבית את תיק ההשקעות, בעוד שה-LPs הם משקיעים פסיביים בקרן.

חשוב לציין, המשקיעים חייבים להיות כשירים בכדי לרכוש יחידות השתתפות בקרנות גידור. נוסיף כאן שכאשר מדובר בגוף אמריקאי קרנות רבות דורשות סטטוס רוכש מוסמך (Qualified Purchaser) שזהו רף כניסה יחסית גבוהה. עם זאת, קרנות גידור הרשומות על פי חוק חברות ההשקעות משנת 1940 (על פי הדין האמריקאי) הפכו לזמינות למשקיעים כשירים (Accredited Investors), וישנן גם קרנות שאז מקבלות משיקיעים עם מינימום השקעה נמוך עד כדי 25,000 דולר

ישנן דרכים שונות לגשת ולבצע השקעה בקרן גידור זרה. משקיעים יכולים לנסות לבקש גישה ישירה לקרן גידור, שם הם מבצעים השקעה ישירות עם ה GP. עבור משקיעים בודדים, האתגר בהשקעה ישירה טמון בבחירת הקרן הנכונה ובביצוע בדיקת נאותות (כלכלית, משפטית ואופרטיבית). בניגוד למשקיעים מוסדיים, משקיעים בודדים רבים אינם ערוכים לביצוע בדיקת נאותות תפעולית ומשפטית בעת הערכת קרנות גידור. בנוסף, השקעה ישירה בקרן גידור דורשת בדרך כלל השקעה מינימלית גבוהה יותר, המתחילה ב $1M.

משקיעים יכולים לקבל גישה לקרנות גידור גם באמצעות קרן גישה, שהיא כלי השקעה המספק גישה לקרן הגידור, בדרך כלל תמורת עמלה ובדרך כלל במינימום השקעה נמוך מזה הנדרש להשקעה ישירה בקרן הבסיס. כך נוצרת אפשרות למשקיעים עם פחות הון לגשת להשקעה שאם לא כן הייתה זמינה רק למשקיעים מוסדיים גדולים. עבור קרנות הזנה, רמות ההשקעה המינימליות מתחילות החל מ-$100,000. משקיעים בודדים עשויים גם לקבל גישה לבדיקת נאותות באמצעות קרן הזנה המספקת להם משאבים להערכת מנהל הקרן ואסטרטגיית ההשקעה.

רוב קרנות הגידור גובות מהמשקיעים שלהן דמי ניהול שנתיים, בדרך כלל בין 1-2%, הנגבים על שווי הנכס הנקי (NAV) של הקרן. דמי ניהול משמשים לכיסוי עלויות עסקיות ותקורות כלליות כגון טכנולוגיה, משכורות לעובדים והוצאות ניהול עסקיות שוטפות.

בנוסף, מנהלי קרנות הגידור גובים גם דמי הצלחה, המייצגות באופן מסורתי 10-20% מכלל הרווחים המצטברים שהפיקה הקרן בשנה נתונה. בניגוד לסוגי נכסים אחרים, שבהם מנהלים עשויים לגבות עמלות רק כאחוז מהנכסים בניהול (AUM), למנהלי קרנות גידור יש תמריץ נוסף לספק ביצועים חזקים, במקום פשוט לאסוף נכסים.

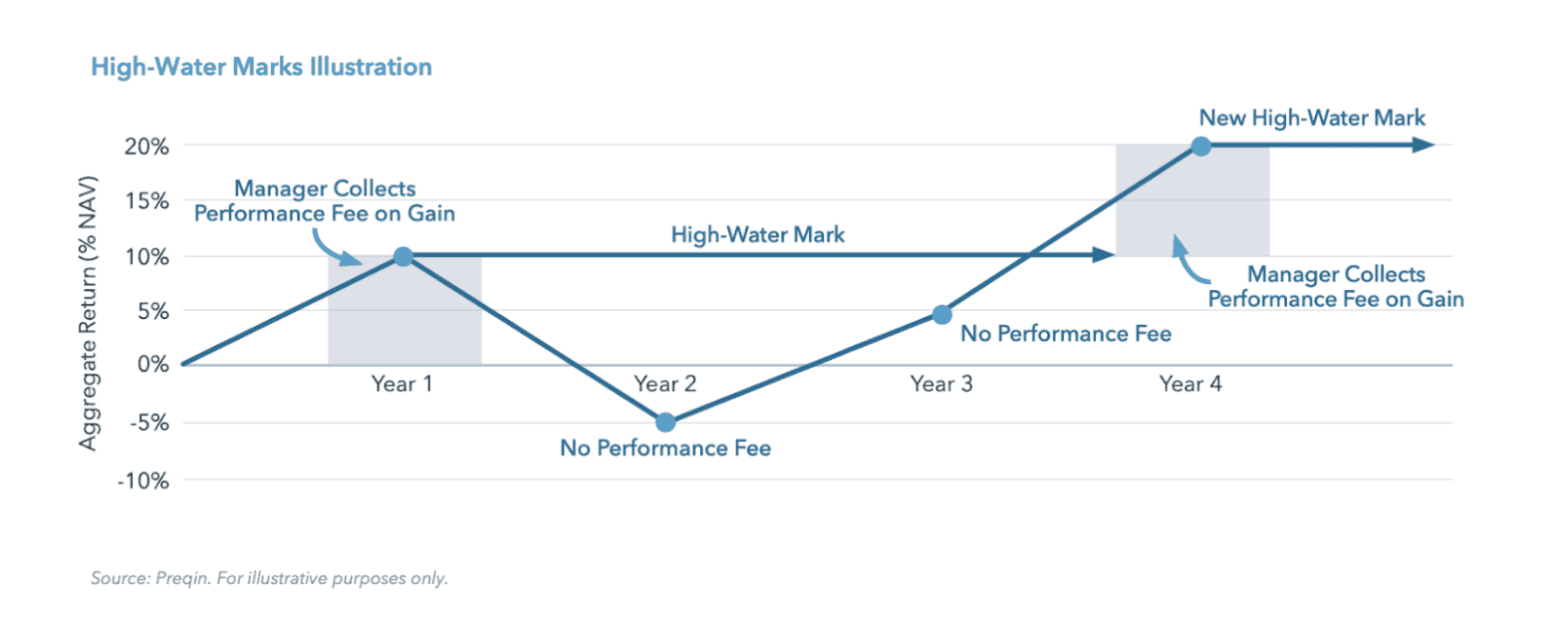

רוב דמי ההצלחה של קרנות גידור כפופות לסימן מים גבוה (High Water Mark), המתייחס לרמה הגבוהה ביותר של NAV שאליו הגיעה הקרן. קרנות עם דמי הצלחה הכפופות לסימן מים גבוה בנויות כך שהקרן יכולה לגבות דמי הצלחה רק כאשר הן מניבות תשואות מעל הערך הגבוה הקודם של הקרן. זה מבטיח שדמי ההצלחה משולמים רק על רווחים חדשים בקרן, ושהמנהלים לא יכולים להרוויח דמי הצלחה על רווחים שמקזזים הפסדים שנגרמו בעבר.

על אף שהדבר פחות נפוץ, ישנן קרנות גידור מסוימות הכוללות גם מנגנון תשואה מועדפת, שהוא התשואה השנתית המינימלית לה זכאים LP לפני שמנהל הקרן יכל להתחיל לקבל דמי הצלחה. במקרה שקרן גידור כוללת גם סימן מים גבוה וגם תשואה מועדפת, מנהל הקרן לא יוכל לקבל דמי הצלחה אלא אם שווי הקרן עובר את הרף הקודם והתשואה היא מעל התשואה המועדפת.

ישנן הוצאות, הידועות כהוצאות תפעול או הוצאה כלליות, והן קשורות להפעלת הקרן בהקשרים של הוצאות משפטיות, הוצאות ביקורת ואדמיניסטרציה. עמלות אלו נגבות מהקרן על בסיס שנתי, ובדרך כלל נעות בין 0.15%-0.3% מהשווי הנכסי של הקרן. חלק מקרנות הגידור עשויות לגבות שכבה נוספת של עלויות המכונה עמלות מעבר Pass Through. עמלות מעבר משמשות, לעתים קרובות, חברות המעסיקות צוותי רבים של מנהלי השקעות המבצעים השקעות בשם הקרן. עמלות מעבר משמשות לכיסוי תשלומים לצוותי ניהול השקעות אלה, שמקבלים חלק מהרווחים שהם מייצרים לקרן.

חשוב לזכור שבדרך כלל כדאי להתייחס לעמלות קרן גידור ביחס לרמת ואיכות ניהול ההשקעות. יש להעריך את ביצועי קרנות הגידור בניכוי עמלות. בעוד שעמלות קרנות גידור במגמת ירידה לאורך השנים, משקיעים רבים מוכנים לשלם עמלות גבוהות עבור מנהלים מובילים שמראים ביצועים עודפים באופן עקבי לאורך זמן.

קרנות גידור בדרך כלל פחות נזילות מקרנות נסחרות בבורסה כמו תעודות סל, וקרנות נאמנות. קרנות גידור נזילות על בסיס תקופתי, בכפוף למגבלות מסוימות. הן מאפשרות למשקיעים למשוך את השקעתם, על בסיס חודשי או רבעוני, לעיתים לאחר “תקופת נעילה” ראשונית או פרק זמן ממועד ההשקעה הראשונית בהם לא ניתן לפדות את ההשקעה. משך תקופת הנעילה הוא בדרך כלל שנה אחת, אך משתנה בהתאם לקרן.

בניגוד לקרנות בשוק הפרטי, שבהן חלוקות עשויות להתבצע לאורך כל חיי הקרן, תשואות קרנות גידור ממומשות בדרך כלל כאשר משקיע פודה את השקעתו בקרן. עם הפדיון, משקיע יקבל את סכום ההשקעה הראשוני שלו, בתוספת חלקו בכל הרווחים שהפיקה הקרן, בניכוי דמי הצלחה ששולמו למנהל הקרן. אם קרן הגידור הפסידה, המשקיע עשוי לקבל פחות מסכום ההשקעה הראשוני שלו.

חשוב לציין כי על המשקיעים להודיע למנהל הקרן על כוונתם לפדות את השקעתו – בדרך כלל 30 עד 60 יום מראש – ופדיונות עשויים להיות כפופים ל”שער” (Gate), או מגבלת פדיון, המגבילה את החלק בהשקעה שניתן למשוך בכל תקופה נתונה.

אחד המאפיינים היותר מעניינים של תעשיית קרנות הגידור הוא זהות האינטרסים בין מנהל הקרן לבין ה LP שמשקיעים. הגורם העיקרי בזהות האינטרסים הם דמי ההצלחה. מנהלי קרנות גידור מתומרצים לספק תשואות למשקיעים שלהם ותכננו את העמלות שלהם באופן שמאפשר להם להשתתף באפסייד אם יצרו כזה. פעמים רבות, מנהלי קרנות גידור משקיעים חלק ניכר מהונם בקרן שהם מנהלים, מה שאף מגביר את זהות האינטרסים עם ה-LP.

קרנות גידור עשויות להוות תוספת חשובה לתיק מגוון, אך הן גם נושאות סיכונים ומורכבות שהופכים אותן למתאימות רק לחלק מהמשקיעים. יועצים ומשקיעים צריכים ללמוד כמה שיותר על המכניקה של קרנות גידור, מבנה העמלות הנלוות, היתרונות והסיכונים הפוטנציאליים לפני השקעה.

קרנות גידור בישראל עוברות שינויים משמעותיים בעקבות הסביבה הרגולטורית המתפתחת והביקוש הגובר ממשקיעים כשירים. רשות ניירות ערך מחמירה את הפיקוח על קרנות גידור מקומיות, תוך הנהגת דרישות גילוי מוגברות ובקרת סיכונים מתקדמת. בנוסף, קרנות גידור ישראליות מפתחות אסטרטגיות מיוחדות הממוקדות בשוק המקומי, כולל השקעות בחברות טכנולוגיה ישראליות ונדל"ן מסחרי. המגמה החדשה כוללת גם שילוב של קריטריונים סביבתיים וחברתיים באסטרטגיות ההשקעה, מה שמושך משקיעים המעוניינים להשפיע חיובית על החברה תוך השגת תשואות כלכליות.

קרנות גידור נבדלות באופן משמעותי מקרנות נאמנות מסורתיות במספר היבטים חשובים. בעוד קרנות נאמנות מוגבלות לאסטרטגיות long-only ונדרשות לגילוי מלא של אחזקותיהן, קרנות גידור נהנות מגמישות רחבה בשימוש במכשירים פיננסיים מתקדמים כמו נגזרים, מכירה בחסר ומינוף. הבדל נוסף הוא במבנה העמלות – קרנות נאמנות גובות בדרך כלל רק דמי ניהול קבועים, בעוד קרנות גידור גובות גם דמי הצלחה על הביצועים. מבחינת נזילות, קרנות נאמנות מאפשרות פדיון יומי ברוב המקרים, בעוד קרנות גידור דורשות הודעה מוקדמת ועלולות להטיל תקופות נעילה ומגבלות פדיון.

בחירת קרן גידור מתאימה דורשת בחינה מקיפה של מספר פרמטרים מרכזיים. ראשית, חשוב לבחון את רקורד הביצועים של מנהל הקרן לאורך תקופות שונות, כולל התנהגות בתקופות של משבר פיננסי. יש להתמקד בעקביות התשואות ובאמצעי סיכון כמו שאר ומקסימום ירידה. בנוסף, מומלץ לבדוק את אסטרטגיית ההשקעה של הקרן ולוודא שהיא מתיישרת עם מטרות ההשקעה ופרופיל הסיכון של המשקיע. חשוב גם לבחון את מבנה העמלות ולוודא שהוא הוגן ביחס לתשואות הצפויות. לבסוף, יש לבדוק את יציבות צוות הניהול, את איכות התפעול ואת מנגנוני ניהול הסיכונים שהקרן מיישמת. צרו קשר לפרטים נוספים.

קרנות גידור הן קרנות השקעה פרטיות המשתמשות באסטרטגיות מתקדמות כמו מכירה בחסר, מינוף ונגזרים להשגת תשואות. בניגוד לקרנות נאמנות, קרנות גידור יכולות לקצר מניות, להשתמש במינוף גבוה ולהשקיע במכשירים פיננסיים מורכבים. הן גובות דמי ניהול וגם דמי הצלחה, בעוד קרנות נאמנות גובות בדרך כלל רק דמי ניהול. קרנות גידור פחות נזילות ודורשות השקעה מינימלית גבוהה יותר.

קרנות גידור מיועדות בעיקר למשקיעים כשירים שעומדים בקריטריונים פיננסיים מחמירים. בישראל, זה כולל משקיעים עם נכסים כספיים של 8.1 מיליון שקל לפחות או הכנסה שנתית מינימלית. קרנות גידור אמריקאיות עשויות לדרוש סטטוס "רוכש מוסמך" עם סף כניסה גבוה יותר. המטרה היא להגן על משקיעים ללא ניסיון במוצרי השקעה מורכבים וסיכון גבוה.

קרנות גידור גובות דמי ניהול שנתיים של 1-2% מהנכסים בתוספת דמי הצלחה של 10-20% מהרווחים. יש גם הוצאות תפעול של 0.15-0.3% שנתית. השקעה מינימלית ישירה בקרן גידור מתחילה ב-1 מיליון דולר, אך ניתן להשקיע דרך קרנות הזנה החל מ-100,000 דולר. מנגנון ה-High Water Mark מבטיח שדמי הצלחה משולמים רק על רווחים חדשים מעל השיא הקודם.

הסיכונים כוללים נזילות נמוכה עם תקופות נעילה של עד שנה, מורכבות גבוהה של האסטרטגיות, וחוסר שקיפות מלא. קרנות גידור עלולות להשתמש במינוף גבוה המגדיל סיכונים, ותלויות בכישורי מנהל הקרן. בנוסף, עמלות גבוהות עלולות לשחוק את התשואות. המשקיע עלול להפסיד סכומים משמעותיים אם האסטרטגיה נכשלת או תנאי השוק משתנים במהירות.

קרנות גידור מתאימות למשקיעים עם יכולת לקחת סיכון גבוה, אופק השקעה ארוך (3-5 שנים לפחות) והבנה מעמיקה של מוצרי השקעה מורכבים. מומלץ להקצות לא יותר מ-10-20% מהתיק לקרנות גידור. יש לבחון את האסטרטגיה, רקורד הביצועים של המנהל ומידת ההתאמה למטרות ההשקעה האישיות. הכרחי להיעזר ביועץ השקעות מקצועי לפני קבלת החלטה.

משקיע כשיר חשוף לסיכונים ייחודיים בשל הגישה להשקעות מורכבות ופחות מוסדרות. הסיכונים העיקריים כוללים נזילות נמוכה בהשקעות פרטיות, חוסר שקיפות במידע על ביצועים, תלות בכישורי מנהלי הקרנות וחשיפה למינוף גבוה. כדי להתמודד עם סיכונים אלו, משקיע כשיר צריך לגוון את תיק ההשקעות בין אפיקים שונים, להקצות רק חלק מהנכסים להשקעות אלטרנטיביות, ולבצע בדיקת נאותות יסודית לפני כל השקעה. חיוני לעבוד עם יועצי השקעות מנוסים, לבקש דוחות ביצועים מפורטים ולהבין לעומק את תנאי ההשקעה לפני החתימה על כל מסמך.